Le microcrédit, ça mange quoi en hiver ?

Régulièrement, mon équipe et moi devons vulgariser le microcrédit aussi appelé crédit communautaire. Déjà complexe pour un entrepreneur de s’y retrouver dans l’écosystème entrepreneurial, il doit aussi assimiler un nouveau vocabulaire et de nouveaux termes. L’objectif de cette nouvelle chronique sous la rubrique « rêver d’entrepreneuriat » est ainsi de vous aider à y voir un peu plus clair.

Le microcrédit consiste en l’attribution de prêts de faible montant à des entrepreneurs qui ont un accès limité aux sources conventionnelles de financement. Avec leur double rôle, à la fois social et économique, les organismes qui offrent ce service à la communauté visent à améliorer les conditions de vie matérielle et sociale des porteurs de projets entrepreneuriaux de leur région. Ces organismes permettent ainsi à des personnes de créer ou maintenir des emplois durables et de qualité tout en répondant aux besoins sociaux, économiques et culturels du milieu.

Le microcrédit entrepreneurial se démarque en choisissant les projets qu’il finance par leur sérieux et leur apport à la communauté locale plutôt que par le niveau de risque et leur rendement potentiel.

Anne Pichette, propriétaire de la revue Pause-Vie, est l’une des promotrices soutenues par Réseau Accès Crédit qui illustre bien ce propos : « Lorsque j’ai fondé la revue Pause-Vie, je savais que son financement représenterait mon plus grand défi. Je n’avais aucune expérience en marketing et je devais vendre des espaces publicitaires. Après un an d’opération, devant la situation financière très précaire du magazine, j’ai rencontré l’équipe du Réseau Accès Crédit. J’ai pu obtenir un prêt pour un fonds de roulement. Cette aide m’a permis de persévérer dans l’univers de l’édition. Par ailleurs, l’appui et la confiance soutenue des membres me donnent le sentiment d’être à ma place dans le monde de l’entrepreneuriat. »

L’accès au microcrédit se réalise par l’entremise de prêts d’honneur allant jusqu’à 20 000 $ avec des modalités de remboursement souples, flexibles et accessibles. Les prêts sont émis au nom des entrepreneurs et ceux-ci en sont personnellement responsables. Les sommes prêtées peuvent être utilisées pour le fonds de roulement, les immobilisations, la publicité ou autres besoins financiers spécifiques de l’entreprise. Toute intervention financière d’un organisme de microcrédit est nécessairement rattachée à un soutien technique, de l’accompagnement et du suivi pour aider l’entrepreneur à réaliser son projet d’affaires.

Le microcrédit, ou crédit communautaire, immerge surtout des pays en développement, mais se pratique aussi bien dans les pays développés ou en transition et devient un outil de lutte à la pauvreté ainsi qu’un instrument de finance solidaire.

Les origines du microcrédit

Né au Bangladesh en 1946, Muhammad Yunus est l’inventeur du microcrédit tel qu’on le connaît aujourd’hui. Surnommé « le banquier des pauvres », c’est fort d’une solide formation en économie qu’il fonde en 1976 le premier organisme de microcrédit, baptisé Grameen afin de lutter contre la pauvreté et d’élargir l’accès au capital des populations démunies au Bangladesh. Sept ans plus tard, soit en 1983, l’organisme obtient son statut d’établissement bancaire, la Grameen Bank. Dès 1989, le programme de la Grameen Bank s’implante à différents endroits à travers le monde permettant ainsi à plus de 300 millions d’individus de jouir des bienfaits du microcrédit. Sur les milliards de dollars de prêt émis, la « banque des pauvres » de Muhammad Yunus affiche des taux de remboursement supérieurs à 95 %, gage du grand sérieux de l’organisation dans la sélection des projets.

L’ONU a d’ailleurs reconnu les travaux de Mohammad Yunus et l’année 2005 a été décrétée « Année internationale du microcrédit », tout en lui offrant le prix Nobel de la paix en 2006.

Au Québec, le crédit communautaire est offert par les membres du Réseau MicroEntreprendre grâce au soutien financier du ministère de l’Économie et de l’Innovation. Le Réseau MicroEntreprendre a pour mission de promouvoir et de développer l’approche du microcrédit entrepreneurial au Québec comme un outil unique de développement et d’inclusion économique. La force du Réseau repose sur 17 membres, répartis dans 14 régions. Depuis 2000, MicroEntreprendre s’investit, par le biais de ses Fonds de microcrédit, dans la réussite des entrepreneurs et de leurs projets afin d’assurer des retombées positives partout dans la province.

Au premier échelon dans la chaîne québécoise des mécanismes de financement solidaire, le microcrédit est la porte d’entrée pour des entrepreneurs potentiels qui n’accèdent pas aux produits financiers des institutions bancaires ni aux programmes normés d’autres organismes. Le microcrédit favorise l’amélioration des conditions de vie de femmes et d’hommes qui ont la tête pleine d’idées et de projets d’entreprise. L’accompagnement offert privilégie une approche personnalisée, centrée sur la personne et son projet, qui permet le développement d’une relation de confiance.

Le microcrédit québécois a, depuis maintenant plus de 20 ans, d’excellents résultats :

- 19,9 M$ en prêts accordés;

- 29 293 entrepreneurs accompagnés;

- 12 477 emplois créés et maintenus;

- 3 197 prêts accordés;

- 626 744 heures d’accompagnement et de formation.

L’essor grandissant du crédit communautaire s’explique par plusieurs facteurs interreliés. Le resserrement du crédit, notamment par les institutions financières qui sont de plus en plus sélectives dans le choix des projets financés, en fait partie. Ce resserrement provoque inévitablement des refus. Les entrepreneurs exclus de ce financement traditionnel trouvent une solution alternative auprès des organismes de microcrédit. Avec une proportion de 50 % des entrepreneurs en démarrage qui ont un besoin de financement inférieur à 20 000 $, le microcrédit répond à un réel besoin.

Le microcrédit c’est ni plus ni moins la communauté qui prête à la communauté!

L’intervention des organismes de microcrédit mobilise des ressources financières locales puisque les capitaux de prêts proviennent des communautés de la région qu’ils desservent. Les microcrédits proviennent d’investissements socialement responsables amassés auprès de la communauté et du secteur privé. Le microcrédit agit ainsi comme effet de levier avec d’autres financements afin que les personnes accompagnées réalisent leur rêve entrepreneurial.

Le taux de remboursement moyen sur les prêts, établi à près de 90 %, démontre que l’accompagnement de proximité offert par les organismes de microcrédit est l’une des clés du succès des entrepreneurs soutenus.

Une réalité endossée dans l’Est du Québec

Le microcrédit a su rapidement s’adapter à la réalité régionale. En 2002, l’Est du Bas-Saint-Laurent suit le mouvement avec la création du Réseau Accès Crédit contribuant ainsi à la mise en place des premiers fonds de crédit communautaire dans la région. En 2003, l’Ouest du Bas-Saint-Laurent dévoile Crédit entraide Témiscouata qui deviendra Microcrédit KRTB trois années plus tard. Du côté de la Gaspésie, Accès Micro-crédit Baie-des-Chaleurs voit le jour en 2005 avant d’être renommé Accès Micro-crédit Gaspésie en 2012.

« Le microcrédit, est-ce pour moi ? », il en sera question dans la chronique du 11 février. Il sera également question de la façon dont ces trois organismes de microcrédit couvrant l’Est du Québec peuvent contribuer dans la concrétisation d’un rêve entrepreneurial.

Régulièrement, mon équipe et moi devons vulgariser le microcrédit aussi appelé crédit communautaire. Déjà complexe pour un entrepreneur de s’y retrouver dans l’écosystème entrepreneurial, il doit aussi assimiler un nouveau vocabulaire et de nouveaux termes. L’objectif de cette nouvelle chronique « rêver d’entrepreneuriat » est ainsi de vous aider à y voir un peu plus clair.

Le microcrédit consiste en l’attribution de prêts de faible montant à des entrepreneurs qui ont un accès limité aux sources conventionnelles de financement. Avec leur double rôle, à la fois social et économique, les organismes qui offrent ce service à la communauté visent à améliorer les conditions de vie matérielle et sociale des porteurs de projets entrepreneuriaux de leur région. Ces organismes permettent ainsi à des personnes de créer ou maintenir des emplois durables et de qualité tout en répondant aux besoins sociaux, économiques et culturels du milieu.

Le microcrédit entrepreneurial se démarque en choisissant les projets qu’il finance par leur sérieux et leur apport à la communauté locale plutôt que par le niveau de risque et leur rendement potentiel.

Anne Pichette, propriétaire de la revue Pause-Vie, est l’une des promotrices soutenues par Réseau Accès Crédit qui illustre bien ce propos : « Lorsque j’ai fondé la revue Pause-Vie, je savais que son financement représenterait mon plus grand défi. Je n’avais aucune expérience en marketing et je devais vendre des espaces publicitaires. Après un an d’opération, devant la situation financière très précaire du magazine, j’ai rencontré l’équipe du Réseau Accès Crédit. J’ai pu obtenir un prêt pour un fonds de roulement. Cette aide m’a permis de persévérer dans l’univers de l’édition. Par ailleurs, l’appui et la confiance soutenue des membres me donnent le sentiment d’être à ma place dans le monde de l’entrepreneuriat. »

L’accès au microcrédit se réalise par l’entremise de prêts d’honneur allant jusqu’à 20 000 $ avec des modalités de remboursement souples, flexibles et accessibles. Les prêts sont émis au nom des entrepreneurs et ceux-ci en sont personnellement responsables. Les sommes prêtées peuvent être utilisées pour le fonds de roulement, les immobilisations, la publicité ou autres besoins financiers spécifiques de l’entreprise. Toute intervention financière d’un organisme de microcrédit est nécessairement rattachée à un soutien technique, de l’accompagnement et du suivi pour aider l’entrepreneur à réaliser son projet d’affaires.

Le microcrédit, ou crédit communautaire, immerge surtout des pays en développement, mais se pratique aussi bien dans les pays développés ou en transition et devient un outil de lutte à la pauvreté ainsi qu’un instrument de finance solidaire.

Les origines du microcrédit

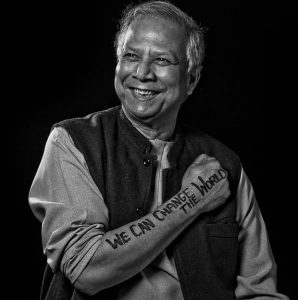

Né au Bangladesh en 1946, Muhammad Yunus est l’inventeur du microcrédit tel qu’on le connaît aujourd’hui. Surnommé « le banquier des pauvres », c’est fort d’une solide formation en économie qu’il fonde en 1976 le premier organisme de microcrédit, baptisé Grameen afin de lutter contre la pauvreté et d’élargir l’accès au capital des populations démunies au Bangladesh. Sept ans plus tard, soit en 1983, l’organisme obtient son statut d’établissement bancaire, la Grameen Bank.

![]()

Dès 1989, le programme de la Grameen Bank s’implante à différents endroits à travers le monde permettant ainsi à plus de 300 millions d’individus de jouir des bienfaits du microcrédit. Sur les milliards de dollars de prêt émis, la « banque des pauvres » de Muhammad Yunus affiche des taux de remboursement supérieurs à 95 %, gage du grand sérieux de l’organisation dans la sélection des projets.

L’ONU a d’ailleurs reconnu les travaux de Mohammad Yunus et l’année 2005 a été décrétée « Année internationale du microcrédit », tout en lui offrant le prix Nobel de la paix en 2006.

Au Québec, le crédit communautaire est offert par les membres du Réseau MicroEntreprendre grâce au soutien financier du ministère de l’Économie et de l’Innovation. Le Réseau MicroEntreprendre a pour mission de promouvoir et de développer l’approche du microcrédit entrepreneurial au Québec comme un outil unique de développement et d’inclusion économique. La force du Réseau repose sur 17 membres, répartis dans 14 régions. Depuis 2000, MicroEntreprendre s’investit, par le biais de ses Fonds de microcrédit, dans la réussite des entrepreneurs et de leurs projets afin d’assurer des retombées positives partout dans la province.

Au premier échelon dans la chaîne québécoise des mécanismes de financement solidaire, le microcrédit est la porte d’entrée pour des entrepreneurs potentiels qui n’accèdent pas aux produits financiers des institutions bancaires ni aux programmes normés d’autres organismes. Le microcrédit favorise l’amélioration des conditions de vie de femmes et d’hommes qui ont la tête pleine d’idées et de projets d’entreprise. L’accompagnement offert privilégie une approche personnalisée, centrée sur la personne et son projet, qui permet le développement d’une relation de confiance.

Le microcrédit québécois a, depuis maintenant plus de 20 ans, d’excellents résultats :

- 19,9 M$ en prêts accordés;

- 29 293 entrepreneurs accompagnés;

- 12 477 emplois créés et maintenus;

- 3 197 prêts accordés;

- 626 744 heures d’accompagnement et de formation.

L’essor grandissant du crédit communautaire s’explique par plusieurs facteurs interreliés. Le resserrement du crédit, notamment par les institutions financières qui sont de plus en plus sélectives dans le choix des projets financés, en fait partie. Ce resserrement provoque inévitablement des refus. Les entrepreneurs exclus de ce financement traditionnel trouvent une solution alternative auprès des organismes de microcrédit. Avec une proportion de 50 % des entrepreneurs en démarrage qui ont un besoin de financement inférieur à 20 000 $, le microcrédit répond à un réel besoin.

Le microcrédit c’est ni plus ni moins la communauté qui prête à la communauté!

L’intervention des organismes de microcrédit mobilise des ressources financières locales puisque les capitaux de prêts proviennent des communautés de la région qu’ils desservent. Les microcrédits proviennent d’investissements socialement responsables amassés auprès de la communauté et du secteur privé. Le microcrédit agit ainsi comme effet de levier avec d’autres financements afin que les personnes accompagnées réalisent leur rêve entrepreneurial.

Le taux de remboursement moyen sur les prêts, établi à près de 90 %, démontre que l’accompagnement de proximité offert par les organismes de microcrédit est l’une des clés du succès des entrepreneurs soutenus.

Une réalité endossée dans l’Est du Québec

Le microcrédit a su rapidement s’adapter à la réalité régionale. En 2002, l’Est du Bas-Saint-Laurent suit le mouvement avec la création du Réseau Accès Crédit contribuant ainsi à la mise en place des premiers fonds de crédit communautaire dans la région. En 2003, l’Ouest du Bas-Saint-Laurent dévoile Crédit entraide Témiscouata qui deviendra Microcrédit KRTB trois années plus tard. Du côté de la Gaspésie, Accès Micro-crédit Baie-des-Chaleurs voit le jour en 2005 avant d’être renommé Accès Micro-crédit Gaspésie en 2012.

« Le microcrédit, est-ce pour moi ? », il en sera question dans la chronique du 11 février. Il sera également question de la façon dont ces trois organismes de microcrédit couvrant l’Est du Québec peuvent contribuer dans la concrétisation d’un rêve entrepreneurial.