HISTORIQUE DU MICROCRÉDIT

Le microcrédit consiste en l’attribution de prêts de faible montant à des entrepreneurs ou à des artisans qui ne peuvent accéder aux prêts bancaires classiques. Le microcrédit est présent surtout dans les pays en développement, où il permet de concrétiser des microprojets, favorisant l’activité et la création de richesses, mais se pratique aussi bien dans les pays développés ou en transition.

HISTORIQUE DU MICROCRÉDIT

Le microcrédit consiste en l’attribution de prêts de faible montant à des entrepreneurs ou à des artisans qui ne peuvent accéder aux prêts bancaires classiques. Le microcrédit est présent surtout dans les pays en développement, où il permet de concrétiser des microprojets, favorisant l’activité et la création de richesses, mais se pratique aussi bien dans les pays développés ou en transition.

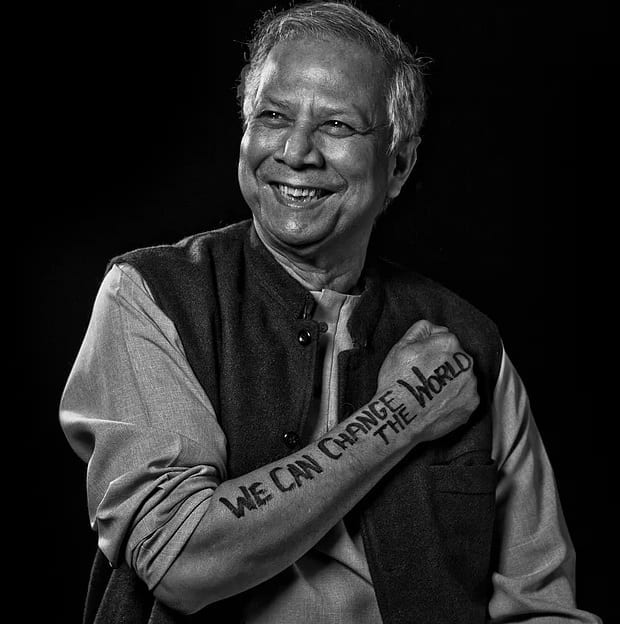

Né au Bangladesh en 1946, Muhammad Yunus est l’inventeur du microcrédit tel qu’on le connaît aujourd’hui. Surnommé « le banquier des pauvres », c’est fort d’une solide formation en économie qu’il fonde en 1976 le premier organisme de microcrédit, baptisé Grameen afin de lutter contre la pauvreté et d’élargir l’accès au capital des populations démunies au Bangladesh. Sept ans plus tard, soit en 1983, l’organisme obtient son statut d’établissement bancaire, la Grameen Bank.

Dès 1989, le programme de la Grameen Bank s’implante à différents endroits à travers le monde permettant ainsi à plus de 300 millions d’individus de jouir des bienfaits du microcrédit.

Sur les milliards de dollars de prêt émis, la « banque des pauvres » de Muhammad Yunus affiche des taux de remboursement supérieurs à 95%, gage du grand sérieux de l’organisation dans la sélection des projets.

L’ONU a d’ailleurs reconnu les travaux de Mohammad Yunus et a décrété en 2005 « l’Année internationale du microcrédit », tout en lui offrant le prix Nobel de la paix en 2006.

Crédit photo : Yunus negócios sociais (Brazil)

On associe plus facilement le microcrédit et ses différentes pratiques d’aide, comme le crédit communautaire, aux pays défavorisés ou en développement. C’est oublier qu’il y a partout, même au Québec, des exclus de la société, des gens qui, au sens littéral du terme, sont défavorisés. Pourtant avec ses formes et ses accents bien locaux, le microcrédit «à la québécoise» a depuis maintenant plus de 20 ans, d’excellents résultats.

Au Québec, le crédit communautaire est offert à ceux et celles qui, souvent malgré eux, se retrouvent en dehors des réseaux sociaux et économiques conventionnels. Des personnes, la tête pleine d’idées et de projets d’entreprise, retrouvent dans le Réseau MicroEntreprendre des professionnels pour les accompagner et de l’accès à du microcrédit pour réaliser leur rêve.

L’essor grandissant du crédit communautaire s’explique par plusieurs facteurs interreliés. D’une part, la mondialisation des marchés financiers et la crise financière actuelle ont conduit les institutions financières « conventionnelles » à une rationalisation profonde de leurs opérations. Cet exercice s’est traduit par un resserrement du crédit pour les clientèles considérées à risque. Par ailleurs, la restructuration du marché du travail a également provoqué une montée impressionnante de travailleurs autonomes souvent considérés, par les institutions financières, comme étant une clientèle à risque ou potentiellement peu rentable du fait de la petitesse des prêts qu’elle demande ou de l’absence d’antécédents de crédit.

Le microcrédit a su rapidement s’adapter à la réalité québécoise. En 2002, l’Est du Bas-Saint-Laurent suit le mouvement avec la création du Réseau Accès Crédit contribuant ainsi à la mise en place des premiers fonds de crédit communautaire dans la région.

Réseau Accès Crédit, à titre de financement alternatif et de composante de la finance solidaire, représente un complément indispensable aux mécanismes et structures institutionnelles d’intervention économique et sociale.

L’accès au crédit est étroitement lié à un encadrement soutenu afin de bien former les promoteurs et ainsi suivre l’évolution de leur projet de manière à intervenir rapidement en cas de difficultés, d’écarts ou d’imprévus. Le prêt est systématiquement associé à un accompagnement de proximité qui permet non seulement de lancer la nouvelle entreprise, mais d’encadrer son développement et assurer sa pérennité. Le crédit communautaire accompagne et guide ses promoteurs dans l’apprentissage de leur nouveau rôle d’entrepreneur. Mais quelle que soit la valeur du prêt consenti, c’est la concrétisation de leur propre projet qui permet à ces gens d’affaires d’accéder enfin à une source de revenus autonome, regagnant ainsi leur dignité et participant à leur tour au développement de la communauté.